您当前的位置 :金融 >

兆龙互联创业板发行上市获得受理 大客户却减少了三分之一

浙江兆龙互连科技股份有限公司(简称“兆龙互联”)创业板发行上市获得受理。在销售方面,该公司大客户销售比例三年内从90%下降至60%

公司本次拟公开招股不超过3062.50万股,保荐机构为招商证券股份有限公司,审计机构为天健会计师事务所(特殊普通合伙)。

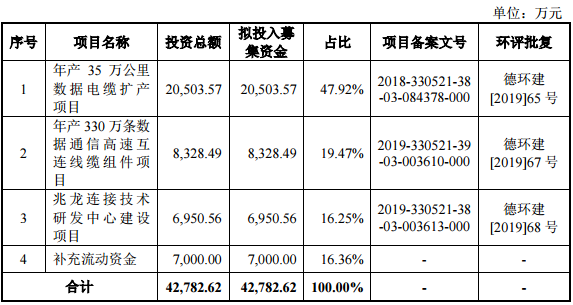

本次拟招募总金额为4.28亿元,扣除发行费用之后将用于年产35万公里数据电缆扩产项目、年产330万条数据通信高速互连线缆组件项目和补充流动资金。

挖贝研究院资料显示,兆龙互联是一家专业从事数据电缆、专用电缆和连接产品设计、制造与销售的公司。

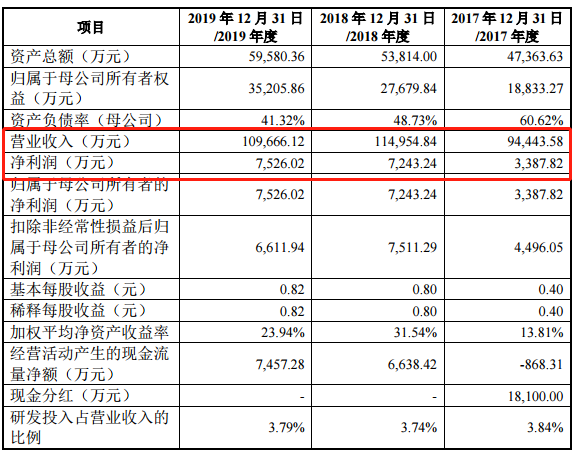

财务数据显示,2017年-2019年,营业收入分别为9.44亿元、11.50亿元、10.97亿元,净利润分别为0.34亿元、0.72亿元、0.75亿元。

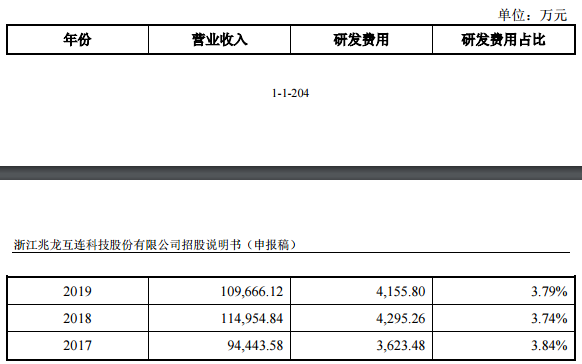

从研发费用来看2017年-2019年,研发费用分别为3623万元、4295万元、4155万元,分别占营业收入的比例为3.84%、3.74%、3.79%。

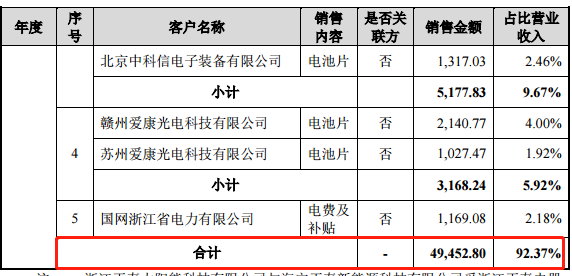

在客户情况方面,2017 年、2018年及2019 年,公司前5大客户销售占比分别为 92.37%、89.28% 和 66.39%,客户集中度较高,但呈逐年下降的趋势。其中,发行人对第一大客户正泰电器的销售比例分别为55.71%、61.23%和 29.58%。

关键词:

兆龙

[责任编辑:ruirui]

- 环球新资讯:干垃圾有哪些垃圾?干垃圾如何处理?(2023-06-16)

- 天天消息!爱奇艺上市了没有呢?爱奇艺基本情况介绍(2023-06-16)

- 环球简讯:你知道澳门买特产的地方在哪吗?澳门特产购买地是哪里?(2023-06-16)

- 西班牙三大国粹是什么?西班牙三大传统节日介绍(2023-06-16)

- 环球速讯:鹤壁市委书记马富国主持召开专题会议研究部署近期重要活动筹备工作(2023-06-16)

- 护理眼周,抚平肌肤,植物医生石斛兰眼霜全新升级(2023-06-16)

- 守孝三年不能穿什么颜色的衣服?守孝三年什么时候废除的?(2023-06-16)

- 怎么申请贷款?贷5千元哪个平台利息少?(2023-06-16)

- 全球快讯:什么是实际分配率法? 实际分配率法的计算公式是怎么样的?(2023-06-16)

- 概率密度函数的定义是什么?概率密度函数的性质是什么?-环球观热点(2023-06-16)

- 注册公司的手续是怎么样的?公司登记管理条例第十七条规定内容是什么?(2023-06-16)

- 国产自主GPU架构“天狼星”北京亮相|世界焦点(2023-06-16)

- 人民币连号有收藏价值吗(10张连号100元有收藏价值吗)_今日精选(2023-06-16)

- 心动过缓或心动过速是怎么回事?心动过缓的症状有哪些?(2023-06-16)

- 世界热点!南平有哪些特色小吃呢?福建南平的传统特色小吃有哪些?(2023-06-16)

- 动态焦点:小本偏门生意有哪些?农村未来10大暴利行业有哪些?(2023-06-16)

- 环球新资讯:干垃圾有哪些垃圾?干垃圾如何处理?(2023-06-16)

- 环球报道:有哪些股票是垃圾股?垃圾股有哪些特征?(2023-06-16)

- 什么是煤矸石多孔砖 煤矸石多孔砖的规格介绍(2023-06-16)

- 有哪些股票是垃圾股?垃圾股有哪些特征? 今热点(2023-06-16)

- 两次工业革命时间分别是什么?两次工业革命时间及影响介绍 当前热闻(2023-06-16)

- 有哪些股票是垃圾股?垃圾股退市条件 世界快看(2023-06-16)

- 甘油三酯8.5严重吗?甘油三酯偏低是怎么回事?(2023-06-16)

- 天天看点:回族的节日传统节日有些什么?回民祭祀亲人的日期和方法有哪些?(2023-06-16)

- 当前资讯!湖南湘西特产有哪些?湘西的特色水果是什么呢?(2023-06-16)

- 周口市市长吉建军督导全国文明城市创建工作(2023-06-16)

- 湘西有哪些特色水果?湖南湘西的特色水果大盘点 每日热议(2023-06-16)

- 活期存款利率究竟是多少? 银行活期存款利息多久结算一次?(2023-06-16)

- 为什么浏览器看视频没有声音?网页视频不出声音怎么回事?(2023-06-16)

- 海宁观潮最佳时间是什么时候?海宁在哪个省哪个市哪个县?(2023-06-16)

- 焦点热文:护照是什么?护照遗失怎么办?(2023-06-16)

- 环球热门:摩菲斯特形象的主要作用是什么?靡菲斯特和上帝的赌约是什么?(2023-06-16)

- 股票底部形态有哪些种类?股票底部的几个特征(2023-06-16)

- 世界动态:刘德华为什么火了一辈子?刘德华有没有儿子?(2023-06-16)

- 环球快看点丨windows怎么更新?电脑正在启动windows不动了怎么办?(2023-06-16)

热点排行

- 1 保险到期没交会自动从卡里扣款吗?保险到期没交可以退保吗?办理退保需要什么

- 2 信用卡有欠款可以注销吗?信用卡注销了对征信有影响吗?

- 3 网商贷提示存在风险无法贷款是怎么回事?网商贷怎么看是不是正规的?

- 4 有没有凭信用卡就能下款的网贷?征信花有信用卡秒下款的网贷?

- 5 信用卡逾期2年多如果上门怎么应对?信用卡逾期多久会坐牢?

- 6 销售成本的计算公式是什么?销售成本是指什么?销售收入净额等于营业利润吗

- 7 理财收益看七日年化还是万份收益?什么叫做七日年化收益率?

- 8 什么是净资本?股票名词术语 净资本和净资产的区别和联系

- 9 股票暂停上市怎么办?主动终止上市的股票怎么办?

- 10 交行信用卡提现有几种方法?信用卡手机提现怎么提?

关于我们| 客服中心| 广告服务| 建站服务| 联系我们

中国焦点日报网 版权所有 沪ICP备2022005074号-20,未经授权,请勿转载或建立镜像,违者依法必究。